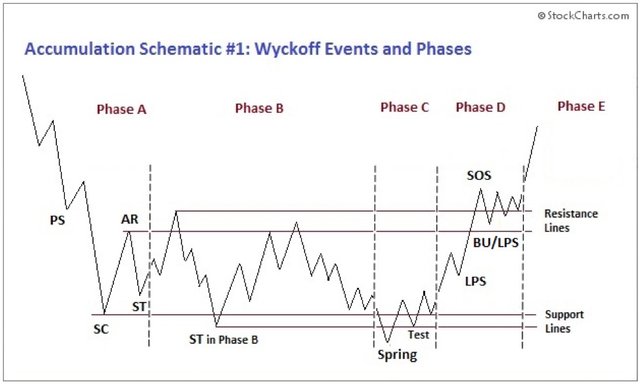

QUÁ TRÌNH TÍCH LŨY (ACCUMULATION) :CÁC SỰ KIỆN WYCKOFF

.jpg)

1 . PS—preliminary support (hỗ trợ sơ bộ), nơi lượng mua đáng kể bắt đầu cung cấp hỗ trợ rõ rệt sau một động thái giảm kéo dài. Khối lượng gia tăng và mức chênh lệch giá mở rộng, những tín hiệu này cho thấy xu hướng giảm có thể đang tiến dần đến kết thúc

2. SC—selling climax, nơi mà tại đó mức chênh lệch giá rộng và áp lực bán thường cao trào và lực bán mạnh hoặc hoảng sợ của công chúng đang bị hấp thụ bởi các nhà tạo lập lớn hơn hoặc gần đáy. Thường thì giá sẽ đóng cửa tốt ở mức thấp trong một SC, phản ánh việc mua bởi những nhà tạo lập lớn.

3. AR—automatic rally, xảy ra vì áp lực bán mạnh đã giảm đi rất nhiều. Một làn sóng của bên mua dễ dàng đẩy giá lên; điều này được tiếp tục thúc đẩy bên mua mua lại hàng. Đỉnh cao của đợt hồi phục giá này sẽ giúp xác định ranh giới trên của một TR tích lũy ( TR – Trading Range ).

4. ST—secondary test, trong đó giá xem xét lại khu vực của SC để kiểm tra cán cân cung cầu ở các cấp này. Nếu đáy được xác nhận, khối lượng và mức chênh lệch giá sẽ được giảm đáng kể khi thị trường tiếp cận hỗ trợ trong khu vực của SC. Thông thường có nhiều ST sau SC.

Lưu ý : Springs or shakeouts, thường xảy ra trễ trong TR và cho phép những nhà tạo lập chi phối thực hiện kiểm tra về nguồn cung sẵn có trước khi chiến dịch đánh lên mở ra. “Spring” có giá thấp hơn mức thấp của TR và sau đó đảo ngược để đóng trong TR; hành động này cho phép các nhà tạo lập đánh lừa công chúng về hướng xu hướng trong tương lai và để mua thêm cổ phiếu với giá hời. Rung lắc ở phần cuối của một TR tích lũy giống như một “Spring” sinh ra một cách tự nhiên. Rung lắc cũng có thể xảy ra khi tiến trình tăng giá đã bắt đầu, với chuyển động giảm nhanh nhằm rung lắc các nhà giao dịch và nhà đầu tư bán lẻ ở các vị trí mua bán cổ phiếu của họ cho các nhà tạo lập lớn. Tuy nhiên, Spring và Rung lắc không yêu cầu nhiều yếu tố: Tích lũy sơ đồ 1 mô tả Spring, trong khi tích lũy sơ đồ 2 cho thấy một TR mà không có Spring.

5 . Test—Các nhà tạo lập lớn luôn testing for supply trong suốt TR (ví dụ: STs và Springs) và tại các điểm chính trong thời gian tiến triển của giá. Nếu nguồn cung đáng kể xuất hiện trên một thử nghiệm, thị trường thường không sẵn sàng để được đánh lên. Spring thường được theo sau bởi một hoặc nhiều bài Test ; một thử nghiệm thành công (chỉ ra rằng việc tăng giá tiếp diễn theo sau) thường tạo nên mức giá cao hơn mức thấp trên khối lượng thấp hơn.

6 . SOS—Sign of strength, một sự tăng giá lan rộng và với khối lượng tương đối cao hơn. Thường thì một SOS diễn ra sau một Spring, xác nhận giải thích của nhà phân tích về hành động trước đó.

7 . LPS—last point of support, điểm thấp của một phản ứng hoặc pullback sau một SOS. LPS có nghĩa là một hành động giá kéo ngược kiểm tra hỗ trợ đó mà trước đây nó là kháng cự, giảm bớt mức chênh lệch giá và khối lượng.

8 .BU—”back-up”. Thuật ngữ này là viết tắt của một phép ẩn dụ đầy màu sắc được đặt ra bởi Robert Evans, một trong những giảng viên hàng đầu của phương pháp Wyckoff từ những năm 1930 đến thập niên 1960. Evans đã ẩn dụ SOS là “nhảy qua con lạch” của giá kháng cự, và “ngược trở lại con lạch” thể hiện cả lợi nhuận ngắn hạn và là một thử nghiệm thêm nguồn Cung xung quanh vùng kháng cự. BU là một yếu tố cấu trúc chung trước một sự tăng giá đáng kể hơn và có thể có nhiều dạng khác nhau, bao gồm một pullback đơn giản hoặc một TR mới ở mức cao hơn.

CÁC GIAI ĐOẠN TÍCH LŨY

Giai đoạn A: Giai đoạn A đánh dấu sự dừng lại của xu hướng giảm trước đó. Tính đến thời điểm này, nguồn Cung đã chiếm ưu thế. Sự tiếp cận nguồn Cung cũng yếu dần được minh chứng trong hỗ trợ sơ bộ ( PS ) và đỉnh cao bán ( SC ). Những sự kiện này thường khá rõ ràng trên biểu đồ thanh , nơi mà chênh lệch giá mở rộng và khối lượng lớn mô tả việc chuyển giao một lượng lớn cổ phần từ tay công chúng sang cho các nhà tạo lập chuyên nghiệp. Một khi các áp lực bán thuyên giảm, một đợt hồi phục giá ( AR ), bao gồm nhu cầu của nhà đầu tư tổ chức cũng như là việc bán khống – mua lại hàng, thường là xảy ra sau đó. Một bài test thứ cấp ( ST ) trong khu vực SC sẽ cho thấy lực bán ít hơi so với trước và một chênh lệch giá hẹp và khối lượng giảm, thường là dừng lại hoặc trên mức giá bằng với SC. Nếu ST thấp hơn giá trị SC, có thể dự đoán là có mức đáy mới hoặc củng cố sẽ kéo dài. Các mức đáy của SC và ST và mức cao của AR sẽ đặt ra ranh giới của TR. Các đường ngang có thể được vẽ để tập trung sự chú ý vào hành vì trên thị trường, như trong 2 sơ đồ tích lũy ở trên.

Đôi khi xu hướng giảm có thể kết thúc ít hơn đáng kể, không có giá cao tột đỉnh và khối lượng hành động. Nói chung, tuy nhiên, tốt hơn là nên xem PS, SC, AR và ST, vì chúng không chỉ mang lại toàn cảnh biểu đồ rõ ràng hơn mà còn là dấu hiệu rõ ràng cho thấy các nhà tạo lập lớn đã bắt đầu tích lũy một cách dứt khoát.

Trong một TR tích lũy lại (xảy ra trong một xu hướng tăng dài hạn), các điểm đại diện cho PS, SC và ST không hiển nhiên trong Giai đoạn A. Thay vào đó, trong các trường hợp như vậy, Giai đoạn A trong quá trình tích lũy lại tương tự như trong phân phối (xem bên dưới). Các giai đoạn B – E trong quá trình tích lũy lại TRs tương tự, nhưng thường có thời gian ngắn hơn và biên độ nhỏ hơn so với các giai đoạn trong cơ sở tích lũy chính.

Giai đoạn B: Trong phân tích Wyckoff, giai đoạn B phục vụ chức năng “xây dựng một nguyên nhân” cho một xu thế tăng mới (See Wyckoff Law #2 – “Cause and Effect”). Trong giai đoạn B, các tổ chức và các nhà tạo lập lớn đang tích lũy hàng tồn kho với giá tương đối thấp với sự chờ đợi giai đoạn tăng giá tiếp theo. Quá trình tổ chức tích lũy này có thể mất một thời gian dài (đôi khi một năm hoặc hơn), và liên quan đến việc mua cổ phiếu với giá thấp hơn và kiểm tra sự tiến triển về giá với doanh số bán hàng ngắn hạn. Thường có nhiều ST trong giai đoạn B, cũng như các hành động kiểu như đẩy giá lên ( Up-Thrust ) ở phía trên của TR. Nhìn chung, những nhà tạo lập lớn là người mua ròng cổ phiếu khi TR mở ra, với mục tiêu mua lại phần lớn lượng Cung nổi còn lại khi có thể. Tổ chức bên mua và bên bán thể hiện hành động giá lên xuống đặc trưng của phạm vi giao dịch.

Trong thời kỳ đầu của giai đoạn B, biến động giá có xu hướng rộng, kèm theo khối lượng lớn. Vì các nhà tạo lập hấp thu nguồn Cung, tuy nhiên, khối lượng trên đường quay xuống trong TR có xu hướng giảm đi. Khi điều đó xuất hiện thì nguồn Cung có khả năng đã cạn kiệt, cổ phiếu đã sẵn sàng cho Giai đoạn C.

Giai đoạn C: Giá cổ phiếu trải qua một thử nghiệm ( Testing ) quyết định về nguồn Cung còn lại, cho phép các nhà tạo lập “Smart Money” xác định xem cổ phiếu đã sẵn sàng để được đánh dấu giai đoạn tăng giá hay chưa. Như đã lưu ý ở trên, Spring là một động thái giá dưới mức hỗ trợ của TR được thiết lập trong các giai đoạn A và B, nhanh chóng đảo ngược và di chuyển trở lại TR. Đây là một ví dụ về bẫy giảm giá ( Bear Trap ) vì rơi xuống dưới ngưỡng hỗ trợ sẽ xuất hiện cảnh báo sự tiếp nối trở lại của xu hướng giảm. Trong thực tế, mặc dù, điều này đánh dấu sự khởi đầu của một xu hướng tăng mới, bẫy người bán trễ, hoặc bi quan. Trong phương pháp của Wyckoff, một thử nghiệm thành công về nguồn Cung được đại diện bởi Spring(hoặc Shakeout) mang lại một cơ hội giao dịch khả năng thành công cao. Spring có khối lượng thấp (hoặc một thử nghiệm khối lượng thấp của Shakeout) chỉ ra rằng cổ phiếu có thể sẵn sàng để di chuyển lên, vì vậy đây là thời điểm tốt để bắt đầu ít nhất một vị thế mua một phần.

Sự xuất hiện của một SOS ngay sau Spring hoặc Shakeout xác nhận phân tích. Tuy nhiên, như đã lưu ý trong sơ đồ tích lũy số 2, việc thử nghiệm nguồn Cung có thể xảy ra ở mức giá cao hơn trong TR mà không có Spring hoặc Shakeout ; khi điều này xảy ra, việc xác định giai đoạn C có thể là một thách thức.

Giai đoạn D: Nếu chúng ta phân tích chính xác, những gì cần làm theo là sự thống nhất của nguồn Cầu đối với nguồn Cung. Điều này được chứng minh bằng một mô hình tiến triển (SOSs) về việc mở rộng mức chênh lệch giá và tăng khối lượng, và điểm phản ứng giá (LPSs) trên mức chênh lệch nhỏ hơn và giảm khối lượng. Trong giai đoạn D, giá sẽ di chuyển ít nhất đến đỉnh của TR. LPSs trong giai đoạn này thường là những nơi tuyệt vời để bắt đầu hoặc thêm vào các vị thế mua có lợi nhuận.

Giai đoạn E: Trong giai đoạn E, cổ phiếu rời khỏi TR, nguồn Cầu được kiểm soát hoàn toàn, và việc đánh dấu giai đoạn tăng giá là hiển nhiên đối với tất cả mọi người. Những trở ngại, chẳng hạn như Shakeout và nhiều phản ứng giá điển hình, thường ngắn ngủi. Các TR mới, ở mức cao hơn bao gồm cả việc thu lợi nhuận và mua thêm cổ phần (“tích lũy lại”) bởi các nhà tạo lập lớn có thể xảy ra tại bất kỳ điểm nào trong giai đoạn E. Những TR này đôi khi được gọi là “bước giá nền tảng” trên đường tiến tới mục tiêu giá cao hơn.

Để chủ động hơn trong đầu tư , các bạn hãy tham gia ngay các khóa học mà Fibonacci Academy đang đào tạo học thực chiến – với học phí đáng đồng tiền bát gạo và mồ hôi công sức mà các bạn bỏ ra , để chúng ta chủ động hơn , không bị lệ thuộc vào bất kỳ ai , đầu tư cả đời chứ không phải ngày 1 ngày 2 vì vậy Kiến thức là rất quan trọng . Đầu tư cho tri thức là đầu tư khôn ngoan nhất !

- KHÓA HỌC : Phân Tích Kỹ Thuật Chứng Khoán Thực Chiến : ĐĂNG KÝ NGAY

- KHÓA HỌC : Bí quyết vàng trong lướt sóng chứng khoán : ĐĂNG KÝ NGAY

- KHÓA HỌC : TRADE COIN THỰC CHIẾN : ĐĂNG KÝ NGAY

- KHÓA HỌC : FOREX – trading theo phương pháp liên thị trường : ĐĂNG KÝ NGAY

- Tham gia cộng đồng các nhà đầu tư Fibonacci : TẠI ĐÂY

” ĐẦU TƯ VÀO TRI THỨC SẼ ĐEM LẠI LỢI NHUẬN CAO NHẤT ” – BENJAMIN FRANKLIN

Tags: khoa-hoc-phan-tich-ky-thuat, khoa-hoc-phan-tich-ky-thuat-a-z, khoa-hoc-phan-tich-ky-thuat-co-ban-den-nang-cao, ly-thuyet-song-elliott, phan-tich-ky-thuat-thuc-chien, phuong-phap-vsa